Phân tích cơ bản là phương pháp phổ biến được nhiều nhà đầu tư lựa chọn để đầu tư hiệu quả. Vậy đây là phương pháp gì và cần chú trọng những gì khi sử dụng phương pháp này?

Để đầu tư chứng khoán, bạn cần có phương pháp phân tích phù hợp giúp chọn lọc các thông tin có giá trị để ra quyết định đúng đắn. Qua bài viết sau, Dream sẽ giới thiệu đến bạn phương pháp phân tích cơ bản chứng khoán, để giúp bạn đưa ra quyết định đầu tư hiệu quả.

Phân tích cơ bản là gì?

Phân tích cơ bản (Fundamental analysis) là phương pháp đo lường giá trị nội tại của chứng khoán bằng cách xem xét các yếu tố có ảnh hưởng đến hoạt động kinh doanh hiện tại và triển vọng phát triển của công ty trong tương lai.

Các nhà phân tích đầu tư chứng khoán sẽ xem xét và nghiên cứu rất nhiều yếu tố có thể ảnh hưởng đến giá trị của chứng khoán, từ các yếu tố vĩ mô như tình hình kinh tế nói chung và triển vọng của ngành, đến vi mô như hiệu quả quản lý của công ty.

Phân tích cơ bản trong đầu tư chứng khoán

Mục tiêu của phương pháp này trong đầu tư cổ phiếu là để so sánh giá trị nội tại của cổ phiếu với giá hiện tại trên thị trường, để xem liệu cổ phiếu đó có đang được định giá hợp lý hay không. Từ đó, nhà đầu tư có thể đưa ra quyết định nên mua vào, nắm giữ, hay bán ra.

Để thực hiện phân tích cơ bản nhằm đánh giá cổ phiếu của một công ty riêng lẻ, nhà đầu tư sẽ xem xét các báo cáo tài chính của công ty đó. Họ sẽ ước tính giá trị nội tại của một công ty dựa trên doanh thu, lợi nhuận, chi phí, cấu trúc vốn, dòng tiền và các dữ liệu khác. Sau đó, họ sẽ so sánh các chỉ số của công ty đó với các công ty, đối thủ cạnh tranh cùng ngành và có thể với cả thị trường kinh tế.

Các yếu tố cần chú trọng khi dùng phương pháp phân tích cơ bản

Khi phân tích cổ phiếu, nhà đầu tư sẽ xem xét bất kỳ yếu tố nào liên quan đến tình hình kinh tế và hoạt động của một công ty, gồm những con số như doanh thu và lợi nhuận, và cả các yếu tố để đánh giá chất lượng quản lý của công ty. Các yếu tố cơ bản này được nhóm lại và phân thành hai loại là: định lượng và định tính. Hai khái niệm này có thể hiểu đơn giản như sau:

Định lượng: thông tin có thể được hiển thị bằng số và lượng.

Định tính: các thông tin bằng chữ thể hiện bản chất hoặc chất lượng.

Những yếu tố định tính

Dưới đây là các yếu tố định tính chính của công ty mà các nhà phân tích cơ bản chứng khoán cần xem xét để đánh giá chất lượng của công ty:

Mô hình kinh doanh: Bạn cần tìm hiểu chính xác công ty đang làm gì để tạo ra doanh thu. Nếu mô hình kinh doanh của một công ty là bán gà rán, thì cần xác định doanh nghiệp đó có đang kiếm tiền từ việc bán gà không? Hay họ kiếm tiền từ việc nhận phí bản quyền và phí nhượng quyền thương mại?

Lợi thế cạnh tranh: Thành công lâu dài của một công ty chủ yếu nhờ vào lợi thế cạnh tranh và khả năng giữ vững lợi thế đó. Các doanh nghiệp có lợi thế cạnh tranh lớn sẽ dễ dàng vượt qua các đối thủ để tăng trưởng và thu lợi nhuận.

Đội ngũ quản lý công ty: Đây là một trong những tiêu chí quan trọng nhất để nhà phân tích cơ bản quyết định xem có nên đầu tư vào công ty không. Vì họ cho rằng, nếu không có những nhà lãnh đạo giỏi, dù công ty có mô hình kinh doanh tốt đến đâu thì cũng không thể hoạt động hiệu quả.

Bạn có thể tìm hiểu về đội ngũ quản lý và các thành viên hội động quản trị qua trang web của công ty, báo chí nói gì về họ. Bạn cần xem họ là ai, kinh nghiệm làm việc của họ, trình độ học vấn cũng như trình độ điều hành doanh nghiệp. Ngoài ra, bạn cũng cần tìm hiểu xem, đội ngũ quản lý do liên quan đến vấn đề pháp lý hay kiện tụng hay không.

Đạo đức kinh doanh: Đội ngũ quản lý có dính líu đến các hành vi lừa đảo, hối lộ hoặc kinh doanh không đúng đắn hay không. Google tên của họ để xem có thông tin gì bạn nên biết.

Điều hành doanh nghiệp: Để xem xét yếu tố này, bạn cần tìm hiểu về chính sách được áp dụng trong tổ chức để thể hiện mối quan hệ và trách nhiệm giữa ban quản lý, giám đốc và các bên liên quan. Công ty có hoạt động minh bạch không, đội ngũ quản lý có dính líu đến các hành vi vi phạm pháp luật không. Đặc biệt, bạn cũng cần tìm hiểu xem ban quản lý có tôn trọng quyền cổ đông và lợi ích của cổ đông hay không.

Lương nội bộ: Đội ngũ quản lý được đãi ngộ như thế nào so với các công ty đối thủ cạnh tranh. Họ nhận nhiều lương thưởng và đưa ra các quyết định chia cổ tức có lợi cho họ hay có lợi cho cổ đông.

Chính trị và các mối quan hệ: Đội ngũ quản lý có mối quan hệ gì với các cấp chính quyền hay có xuất hiện chung với những người lãnh đạo cấp quốc gia, tỉnh, thành phố hay không.

Phong cách sống: Đội ngũ quản lý có thường thể hiện về sự giàu có của mình hay không. Họ sử dụng tiền của công ty để làm việc đó hay đó là thu nhập của họ.

Giao dịch nội bộ hoặc giao dịch của cổ đông lớn: Đội ngũ quản lý và những người trong nội bộ khác có đang mua hoặc bán cổ phiếu của công ty hay không. Các cổ đông lớn có mua vào hay bán ra cổ phiếu hay không. Đội ngũ quả lý và người nội bộ, hoặc cổ đông lớn, là những người hiểu rõ nhất tình hình của công ty. Động thái mua vào hoặc bán ra của họ có thể cho bạn thấy họ đang nghĩ gì về tương lai của công ty đó.

Ngoài ra, bạn cũng cần xem xét ngành hoạt động của công ty dựa trên các thông tin như: cơ sở khách hàng, thị phần giữa các công ty, tăng trưởng toàn ngành, quy định và chu kỳ kinh doanh. Tìm hiểu về cách thức hoạt động của ngành sẽ giúp nhà đầu tư hiểu sâu hơn về sức khỏe tài chính của công ty.

Chu kỳ chứng khoán là một khái niệm quan trọng mà nhà đầu tư cần tìm hiểu. Chu kỳ thị trường chứng khoán giúp bạn giao dịch an toàn và hiệu quả.

Những yếu tố định lượng

Các nhà phân tích cơ bản chứng khoán còn dùng những thông tin định lượng để định giá cổ phiếu và đưa ra triển vọng liệu giá cổ phiếu sẽ tăng hay giảm trong tương lai. Ở thời điểm khi bạn mới bắt đầu, bạn cần trả lời được những câu hỏi sau:

Doanh thu:

- Công ty kiếm tiền bằng cách nào? Đâu là nguồn doanh thu chính? Liệu ngành này có triển vọng trong tương lai không?

- Doanh thu 12 tháng gần nhất là bao nhiêu, xếp hạng thứ mấy trong ngành và tốc độ tăng trưởng là bao nhiêu? Bạn có thể xem các thông tin này trên app của Anfin.

Chi phí: Các nguồn chi phí chính của công ty là gì? Một công ty nên dành các nguồn chi phí chính cho việc trực tiếp tạo ra doanh thu. Nếu phần lớn chi phí không dùng cho việc tạo ra doanh thu, bạn nên xem xét lại mục đích chi tiêu của công ty có hợp lý không

Lợi nhuận: Lợi nhuận là phần còn lại sau khi lấy doanh thu trừ chi phí. Lợi nhuận ròng chính là phần sinh lời thực tế, công ty có thể dùng để tái đầu tư hoặc chia cho cổ đông. Bạn có thể xem lợi nhuận và biên lợi nhuận ròng, cũng như xếp hạng theo ngành trên app Anfin.

Các yếu tố định lượng khác bạn có thể xem xét như: các khoản nợ, tỷ lệ nợ/ vốn chủ sở hữu và khả năng trả nợ của công ty; hoặc xem xét các công ty có dành tiền cho nghiên cứu và phát triển các dự án mới không, số tiền này là bao nhiêu so với tổng chi phí, lợi nhuận.

Sau khi tìm hiểu các thông số trên khi phân tích cơ bản chứng khoán, bạn cần lưu ý rằng: mỗi một ngành đều có những chỉ số nhất định quyết định thành bại và khả năng cạnh tranh của ngành đó.

Ví dụ về các chỉ số theo ngành cụ thể:

Ngành bán lẻ

- Tổng số cửa hàng

- Doanh số trung bình trên mỗi cửa hàng

- Tổng doanh số bán hàng trên mỗi mét vuông

- Biên lợi nhuận bán hàng

- Tỷ lệ cửa hàng sở hữu và cửa hàng nhượng quyền

Ngành công nghiệp dầu khí

- Tỷ lệ doanh thu của dầu và khí thiên nhiên

- Chi phí thăm dò địa chất

- Số dư đầu kỳ của dầu

- Quỹ dự trữ phát triển

- Tổng sản lượng tăng trưởng

Câu chuyện” đằng sau mỗi cổ phiếu

Ngoài các tin tức về thị trường chứng khoán, việc quan sát và theo dõi các tin tức chung về kinh tế, tài chính cũng giúp ích cho bạn trong việc có thêm cơ sở để lựa chọn cổ phiếu khi phân tích và đầu tư chứng khoán.

Ví dụ: Ở các quốc gia đang phát triển như Việt Nam, nhu cầu sử dụng hàng tiêu dùng luôn rất cao. Nếu bạn thường xuyên theo dõi tin tức, bạn sẽ nắm bắt được những thời điểm mà nhu cầu đối với một số sản phẩm và hàng hóa nhất định sẽ tăng đột biến. Từ đó, bạn có thể suy ra, với sự gia tăng nhu cầu sử dụng sản phẩm, một số doanh nghiệp sản xuất sản phẩm đó sẽ ăn nên làm ra.

Kiểu phân tích cơ bản chứng khoán trên trên tạo nên một “câu chuyện” đằng sau cổ phiếu, giúp bạn có thêm cơ sở để cân nhắc xem có nên mua vào cổ phiếu đó không.

Tuy nhiên, bạn cũng cần xem xét cẩn thận các lập luận của mình. Bạn có thể là người tiêu dùng rất tiềm năng của các hãng bánh ngọt và xe hơi, nhưng điều đó không có nghĩa là người tiêu dùng nào cũng thích như bạn. Vì vậy, sau khi đã nghiên cứu và đưa ra lập luận một cách định tính, bạn nên phân tích các thông cáo báo chí và báo cáo trình bày của các doanh nghiệp bạn quan tâm để có thêm cơ sở khi phân tích cơ bản chứng khoán.

Các chỉ số phân tích cơ bản quan trọng mà nhà đầu tư chứng khoán cần biết

Khi phân tích cơ bản chứng khoán, nhà đầu tư sẽ cần xem xét nhiều công cụ, chỉ số để đánh giá giá trị và tình hình hoạt động của một công ty.

Phân tích cơ bản cổ phiếu là phương pháp giúp xác định giá trị giao dịch cổ phiếu của một công ty so với các công ty tương tự. Việc phân tích sẽ cần xem xét trên nhiều yếu tố, bao gồm cả doanh thu, quản lý tài sản và hoạt động sản xuất kinh doanh, cũng như lãi suất. Dưới đây là các công cụ và chỉ số quan trọng mà bạn cần xem xét khi đánh giá cổ phiếu bằng phương pháp này.

Bắt đầu từ việc xem xét thu nhập (Earnings)

Khi phân tích cổ phiếu, bạn sẽ cần xem xét nhiều loại dữ liệu. Nhưng dữ liệu đầu tiên bạn nên tìm kiếm là thu nhập của công ty. Đây là cách đơn giản nhất để trả lời cho câu hỏi: Công ty kiếm được bao nhiêu tiền? Và nó có khả năng kiếm được bao nhiêu trong tương lai? Nói cách khác, thu nhập là lợi nhuận của công ty.

Thông thường, các công ty sẽ báo cáo thu nhập của họ mỗi quý. Các nhà phân tích sẽ theo dõi thường xuyên các báo cáo này, đặc biệt là đối với các công ty lớn.

Khi một công ty báo cáo thu nhập của họ đang tăng lên, điều đó thường dẫn đến giá cổ phiếu sẽ tăng cao hơn. Trong một số trường hợp, nó cũng kéo theo việc cổ tức tăng lên; hoặc bắt đầu có chính sách chia cổ tức, nếu trước đây công ty đó chưa từng chia cổ tức.

Khi thu nhập không đạt như kỳ vọng, giá cổ phiếu có thể giảm. Điều đó đồng nghĩa với việc các nhà giao dịch sẽ nhanh chóng bán bớt cổ phiếu của họ vì chúng có thể đang được định giá quá cao, gây ra sự sụt giảm giá.

Mặc dù thu nhập là một chỉ số rất quan trọng, nhưng chỉ xem xét thu nhập là chưa đủ. Chỉ số này không cho thấy thị trường chứng khoán định giá cổ phiếu như thế nào.

Bạn sẽ cần xem xét thêm các công cụ phân tích cơ bản chứng khoán khác để có bức tranh tổng thể về cách cổ phiếu được định giá. Các chỉ số khác bạn cần theo dõi, bao gồm:

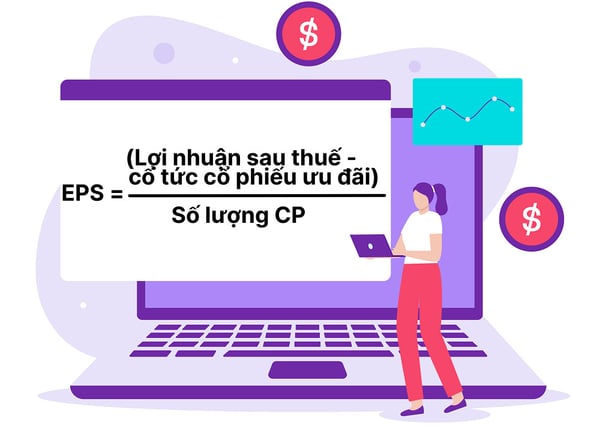

Thu nhập trên mỗi cổ phiếu (Earnings per share – EPS)

EPS là lợi nhuận (thu nhập) trên mỗi cổ phiếu, được tính bằng lợi nhuận của công ty chia cho số cổ phiếu phổ thông đang lưu hành của công ty đó. Công thức tính:

Chỉ số này là một trong những số liệu quan trọng nhất được sử dụng để xác định lợi nhuận của một công ty. Chỉ số này càng cao thì mức lợi nhuận mà nhà đầu tư thu được càng lớn. Nó được dùng để so sánh chỉ số thu nhập qua các kỳ báo cáo của cùng một công ty.

Không nên so sánh EPS giữa các công ty với nhau vì một công ty có thể lựa chọn số cổ phiếu lưu hành khác nhau, quy mô công ty khác nhau nên sự so sánh này không có ý nghĩa.

EPS có thể chia thành là EPS cơ bản và pha loãng.

- EPS cơ bản tính trên tổng số lượng cổ phiếu đang lưu hành.

- EPS pha loãng bao gồm cổ phiếu công ty nắm giữ và những cổ phiếu có thể phát hành cho các nhà đầu tư trong tương lai.

P/E (Price to Earnings)

Chỉ số P/E (Price to Earnings) là một trong những công cụ thiết yếu của phân tích cơ bản chứng khoán.

Đây là chỉ số đánh giá mối quan hệ giữa giá thị trường của cổ phiếu so với thu nhập trên một cổ phiếu (EPS). Công thức tính:

Ý nghĩa của chỉ số này thể hiện mức giá mà bạn sẵn sàng bỏ ra cho một đồng lợi nhuận thu được từ cổ phiếu. Nhiều nhà đầu tư cho rằng P/E càng thấp thì giá cổ phiếu càng rẻ nên mua vào. Tuy nhiên bạn cần tìm hiểu lý do đằng sau chỉ số P/E.

Ý nghĩa của chỉ số này thể hiện mức giá mà bạn sẵn sàng bỏ ra cho một đồng lợi nhuận thu được từ cổ phiếu. Nhiều nhà đầu tư cho rằng P/E càng thấp thì giá cổ phiếu càng rẻ nên mua vào. Tuy nhiên bạn cần tìm hiểu lý do đằng sau chỉ số P/E.

- P/E thấp do giá cổ phiếu rẻ hay vì mô hình kinh doanh của công ty chưa hợp lý và đang xuống dốc.

- Ngược lại P/E cao do cổ phiếu định giá quá đắt hay vì công ty có triển vọng kinh doanh tốt, và được các nhà đầu tư đánh giá cao.

Chỉ số P/E nên được so sánh giữa các công ty cùng ngành và có mô hình kinh doanh tương tự.